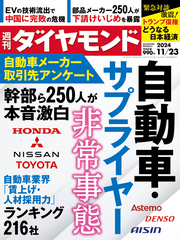

物価高、金利高、円安…

産業界に新潮流が台頭

インフレ、金利上昇、円安――。これらはいずれも、過去「5年」の間に生じた新トレンドだ。

今から5年後の20年代末、日本はどんな姿をたどるのか(写真はイメージです) Photo:PIXTA

今から5年後の20年代末、日本はどんな姿をたどるのか(写真はイメージです) Photo:PIXTA

というのも、景気は通常、5年程度で1サイクルを描くとされる。投資においても、中長期の目線でリターンを狙う場合、この時間軸が一つの目安になる。

振り返れば、5年前の2019年。代表的な株価指数の日経平均株価は2万円台前半でもみ合い、膠着感にさいなまれていた。

だが、20年にコロナ禍へ突入後は、主要国による異次元の金融緩和などを受け、大きく水準を切り上げたことが記憶に新しい。

その後、非課税枠が大幅に拡充された「新NISA」の元年でもある24年。海外投資家のマネーを呼び込みながら、2月に従来の史上最高値を更新すると、3月には初めて「4万円」の大台を記録するに至った。

外国為替市場では19年夏ごろ、円の対ドル相場が100円台後半にすぎなかった。ところが、欧米と日本の金利差に着目した投機筋の売買などが加速し、足元では1ドル=160円程度まで円安が進行。特に今年以降の円安の進み具合はすさまじく、先行きが気になる人も多いだろう。

では、今から5年後の20年代末、日本はどんな姿をたどるのか。

市場関係者が描く未来シナリオを基に、日本株や為替、注目企業の株価や業績、株高に期待できる銘柄の数々を、一挙に炙り出そうというのが本特集である。

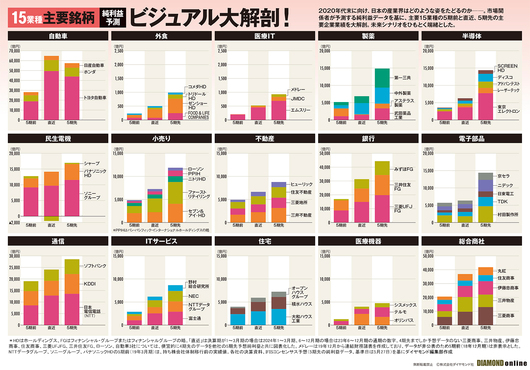

その端緒とすべく、純利益の市場予想データを基に、注目15業種の主要企業の業績をビジュアル解剖したのが下図だ。

というのも、純利益はEPS(1株当たり利益)やPER(株価収益率)の計算の基にもなり、投資家目線で重要度が高い。新NISAでは高配当銘柄が人気だが、配当の原資となる存在でもある。

何しろ、「PBR(株価純資産倍率)1倍割れ」企業にメスを入れた東証市場改革や、従前からのコーポレートガバナンス(企業統治)改革も後押しする形で、配当や自社株買いなどの株主還元に力を入れる企業が増加中だ。

好業績で配当額が増勢をたどるほか、自社株買いを積極化させるトレンドも続いており、大和証券の阿部健児チーフストラテジストは、「当期利益に占める自社株買いの比率は、24年度に大きく上昇すると予想している」と話す。

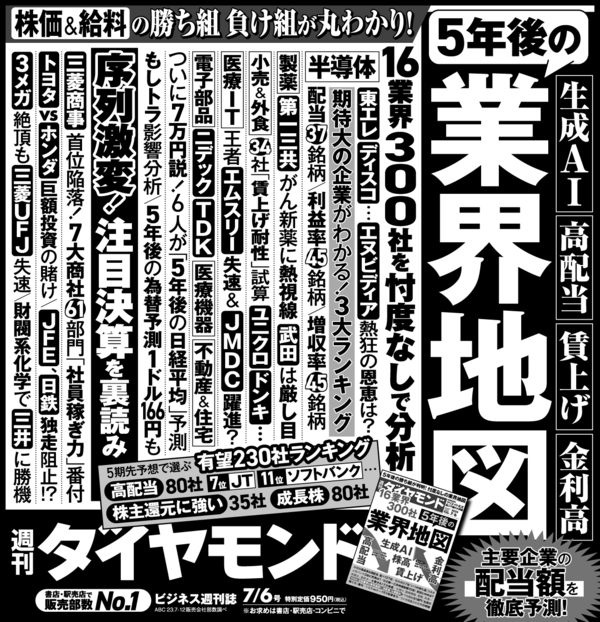

注目16業界・延べ300社の

「5年後」未来図を明らかに

『週刊ダイヤモンド』7月6日号の第1特集は「16業界300社 5年後の業界地図」です。昨年来の大幅な円安や金利上昇、生成AIのさらなる進化など、新潮流が産業界にいかなるインパクトを与えるのか、気になる人も多いのではないでしょうか。

そこで本特集では、注目16業界・延べ300社を巡り、業績から配当、業界内序列の変化に至るまで、定量と定性両面の分析で未来予想図を明らかに。

パート1では、株式市場で注目の15業種について、主要企業の「5年後」の業績をビジュアル大解剖。さらに、株価や為替の「5年後」アンケートで、注目の日本株や産業界の未来シナリオを浮き彫りにしました。

生成AI、賃上げ、高配当──。冒頭の日本経済を取り巻く新潮流と相まって、直近の産業界では、これら三つの変化も話題を呼んでいます。

パート2では、注目11業界について、生成AIが与える影響を分析するとともに、編集部が独自に抽出したデータに基づき、主要各社の「賃上げ度」を判定。さらに、5期先までの予想営業利益に加え、「予想配当額」も図表化しました。

今後5年の世界を見据える上では、今年11月に行われる世紀のビッグイベント、米大統領選挙の存在も見逃せません。日本企業に与える影響と併せ、現職のバイデン大統領、トランプ元大統領が再選した場合のシナリオを専門家が分析するコンテンツもそろえました。

さらに、「新NISA元年」の今年は、パート3において、独自のランキングで230の有望株をリストアップし、投資に役立つコンテンツも満載でお届け。乱世の新時代を勝ち抜く上で、本特集が羅針盤になれば幸いです。