トヨタ、ホンダ、GMが巨額投資

EV爆増で深刻化する電池争奪戦

中国の電池メーカーCATL社 Photo:picture alliance/gettyimages

中国の電池メーカーCATL社 Photo:picture alliance/gettyimages

電気自動車(EV)シフトを加速させている自動車メーカーにとって、半導体と電池の「調達力強化」は企業存続の生命線になっている。

ここ数年、半導体不足で満足に車を造れなかった自動車メーカーの恐怖心は根強い。半導体市況は4年ぶりの減速となっているものの、将来のEV爆増に備えて自動車メーカーは、半導体・半導体材料メーカーと提携するケースが目立っている。ホンダが台湾積体電路製造(TSMC)と協業したのもその最たる例だ。

そして今、自動車メーカーが半導体以上に前のめりになっているのが、電池の調達だ。特に熾烈な争奪戦が繰り広げられているのが北米市場。トヨタ自動車、ホンダ、米ゼネラルモーターズ(GM)…世界の大手自動車メーカー10社の全てが巨額の電池投資を決めている状況だ。まさしく、電池バブルである。

自動車爆増に備えて、半導体以上に電池が欠乏危機に陥るのには二つの理由がある。

一つ目は単純で、半導体とは異なり電池は重く発火リスクがあるので、輸送しにくいからだ。原則として、最終製品であるEVの車体工場の近隣に電池工場がある方が望ましい。

二つ目は米中分断の深刻化により地政学リスクが高まっているからだ。実は電池のサプライチェーンには、半導体のそれにはない特殊性がある。

半導体の場合、設計、半導体材料、半導体製造装置などの主要工程を米国、日本、台湾、韓国、オランダが分業して担っており、西側諸国だけでサプライチェーンのチョークポイントを握っている。

だが電池は違う。最大のボトルネックは鉱物資源の製錬工程で、製造コストの低い中国一国に集中している。それ以外でも、組み立てでは世界最大の車載電池メーカー、寧徳時代新能源科技(CATL)を擁しているし、電池材料でも強い。むしろ、中国だけが電池サプライチェーンの全ての工程を握っている。

米国が半導体の対中輸出規制を強めているが、その“報復措置”が半導体関連で行使されるとは限らない。CATLが電池を出荷しないと決めたら、ほぼ全ての自動車メーカーのEV計画が頓挫してしまうだろう。

では実際には、EV市場の爆増によりどの程度の電池が必要となるのか。また、電池を調達するEVメーカーはどの程度の資金拠出を覚悟しなければならないのか。

ダイヤモンド編集部は、2030年にEV生産台数が3500万台に達した場合に必要な「EV電池投資額」を試算した。次ページでは、初試算となる驚愕のデータを大公開する。

EV3500万台時代には

電池投資40〜60兆円が必要

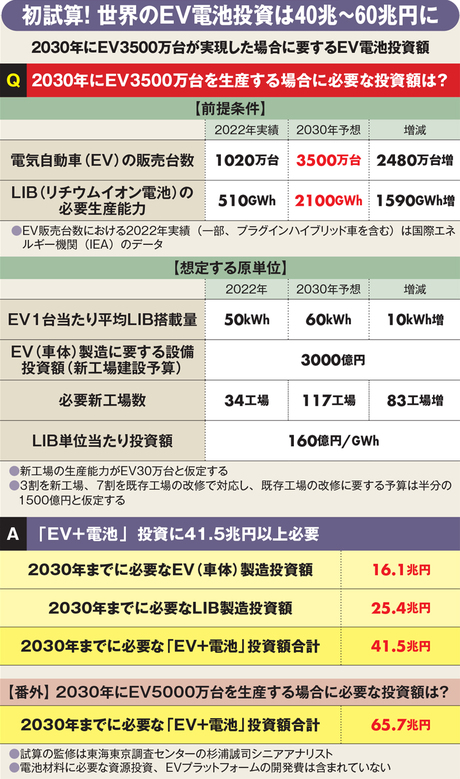

下図が、30年にEV3500万台時代が到来した際に必要となる「電池容量」と「電池の投資額」の試算結果をまとめたものだ。この試算には、東海東京調査センターの杉浦誠司シニアアナリストの協力を得た。

3500万台という見立ては、数多あるEV市場予測のうち平均的な水準のシナリオを採用した。30年には、世界の自動車市場1億台の約3割がEVで占められているという想定だ。

まず、EV3500万台を生産するにはリチウムイオン電池の生産能力2100GWhが必要となる。既存の生産能力510GWhを差し引いた、残り1590GWhもの生産能力を増強しなければならない。

EV1台当たりに必要な電池容量を60kWh、1GWhあたりの投資額を160億円と仮定すると、電池製造に必要な投資額は25.4兆円となる。

EV(車体)の製造に要する設備は1工場建設するのにざっと3000億円かかる。これを30年に83工場建設する(3割を新工場、7割を既存工場の改修で対等)と仮定すると、EV製造に16.1兆円を要する。

結果として、電池製造投資25.4兆円とEV製造投資16.1兆円を合計して、総額41.5兆円もの投資額がかかることが分かった。

ちなみに、欧州メーカーはEV販売台数のシナリオをさらに強気に見ている。2030年のEV生産台数の前提条件を3500万台から5000万台へ引き上げた場合、電池とEVの投資総額は65.7兆円となる。

2030年には世界の自動車メーカーは40〜60兆円もの巨額投資が必要となるということだ。しかもこの試算には、EVプラットフォームの開発費や電池材料に必要な資源投資額は含まれておらず、自動車メーカーが必要な投資はさらに跳ね上がる。

仮に、世界の主要自動車メーカー10社がプラットフォーム開発を自前で行う場合、10社合計で10兆円規模の投資が要る。世界の自動車メーカーは50〜70兆円規模の投資を覚悟しなければならないということだ。電池投資競争は異次元の領域に突入している。

国家ぐるみの覇権戦争が開戦

調達危機が招くトヨタグループの瓦解

『週刊ダイヤモンド』5月27日号の第1特集は「半導体 EV &電池 国家ぐるみの覇権戦争」です。

経済安全保障の担保と脱炭素をスローガンに、主要国・地域による「半導体と電池」の囲い込み合戦が激化しています。対中国包囲網の構築と自国産業の競争力強化を両立させるため、日米欧の主要国は「半導体と電池におけるサプライチェーン(原材料・部品の供給網)」のチョークポイントを握ろうと凌ぎを削っているのです。

一方、ガソリン車やハイブリッド車(HEV)といった内燃機関車から電気自動車(EV)へのシフトを急ぐ日系自動車メーカーは、従来の半導体不足に加えて、車載電池の買い負けに頭を悩ませています。調達力の弱体化が自動車メーカーの死活問題に発展しつつあるのです。

ただでさえ自動車産業の競争軸は激変しています。典型例が車の開発・製造に「ソフトウエア・デファインド」という考え方が生まれていること。HEVかEVといった車のタイプを競う時代はとうに終わっていて、ソフトウエアを主戦場とする戦いが始まっているのです。

国家ぐるみの覇権争いに端を発する「調達クライシス」は、トヨタ自動車を頂点とする国内自動車産業を瓦解させることにもなりかねません。本特集では、半導体とEV・電池を巡る国家間戦争の最前線を分かりやすく解説します。