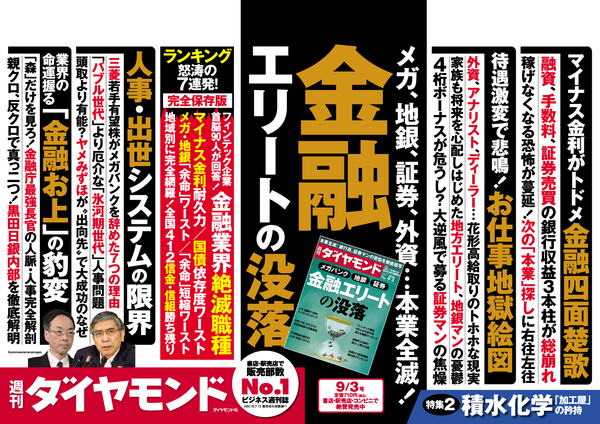

学生の就職人気ランキングでは、今なお上位勢に顔を出すことが多い大手金融機関。だが、金融界を席巻する「フィンテック」の台頭で、金融エリートの職種の将来は危ぶまれている。「金融業界にとって、本質的な脅威はフィンテックだと思う」──。

ある銀行系証券のエコノミストはこんな不安を口にした。日本銀行のマイナス金利政策による極度の金利低下をはじめ、金融機関の収益環境は非常に厳しい状況だ。逆風にさらされる金融業界だが、目先の環境変化に気を取られていると、時代のうねりに潜む問題の本質を見誤りかねない。

金融(ファイナンス)とデジタル技術(テクノロジー)が融合した「フィンテック」。ここに今、ビジネス界から熱視線が注がれている。すでに世界では決済や融資などの分野でテクノロジーを駆使し、既存の大手金融機関を脅かす企業が台頭しており、金融エリートの職業が奪われる──。そんな見方が浮上しているのだ。

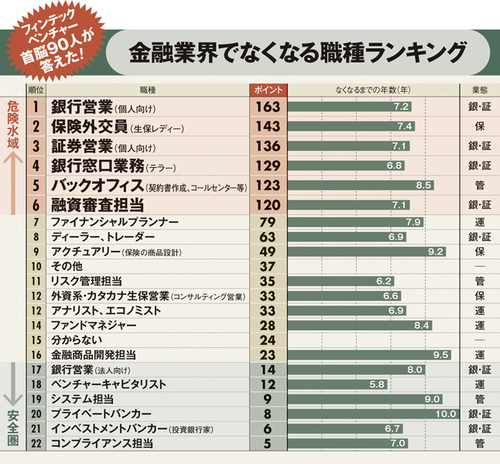

そこで本誌は、国内の有力フィンテック企業100社の最高経営責任者(CEO)と最高技術責任者(CTO)に対し、アンケートを試みた。金融業界の代表的な20の職種を挙げ、「フィンテックの台頭で今後、金融業界においてどの職種がなくなっていくと思うか」を質問。可能性が高い順に5つの職種を選んでもらい、1位なら5㌽、2位は4㌽、3位3㌽、4位2㌽、5位1㌽として合計ポイントをランキング化した。90人から回答を得た。結果は下図の通りだ。

「危険水域」である上位集団には、リテール(個人向け)の営業関係の職種が居並ぶ。

1位は個人向けの銀行営業職だ。顧客の資産や収入に見合う最適な商品プランを提案する、といった銀行営業の仕事は、過去の膨大な情報を基に最適解を探るAI(人工知能)が強みを発揮する分野でもある。株や投資信託などの金融商品を売り込む3位の証券営業も同様だ。

2位は生命保険を販売する保険外交員、いわゆる「生保レディー」だった。マンパワーの営業攻勢に頼る旧来型の手法は人件費がかさみ、保険料も高くつきやすい。ネット専業生保が手ごろな保険料を武器に存在感を放つ中、競争環境は厳しさを増している。年齢や職業などの情報から契約希望者に最適なプランを提示するなどIT(情報技術)活用がさらに進めば、生保レディーへの消費者のニーズは一段と遠のくことになる

4位は銀行窓口業務(テラー)となった。預金の受け入れや払い出しといった窓口業務を担当しているが、今後ずらりと店頭に並ぶ銀行員がロボットに置き換わる日が来てもおかしくはない。みずほ銀行がソフトバンクグループの人型ロボット「ペッパー」を一部店舗に導入した事例も出ている

契約書作成やコールセンターといった業務を担うバックオフィスが5位だった。マニュアルにのっとった機械的な業務が中心のため、ロボットなどに取って代わられやすい、というわけだ。