ゴールドマンサックスが見通す

「新たな相場サイクル」の到来

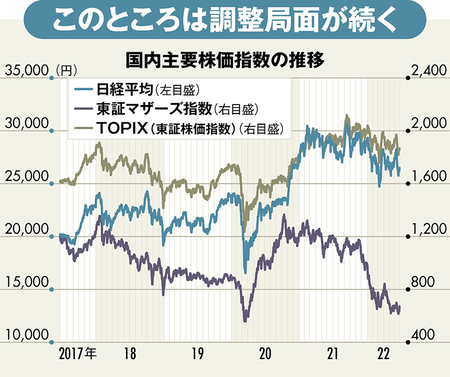

「相場の新たなサイクルが始まった」。あのゴールドマン・サックス(GS)が最近、こんな展望を示し始めた。グローバルな株式市場が、中期的に見て新次元に突入したというわけだ。

いわく、金融危機があった2009年からコロナ禍に苛まれた昨年ごろまでは、金融緩和などを背景に低物価・低金利環境が継続。市場では、米国のハイテク株などを中心としたグロース(成長)株にマネーが集中しやすく、一部ではバブル的な動きにつながった。

この局面で重視されてきたのは、「成長」への期待であり、それはつまるところトップライン(売上高)の伸びだ。何しろ、物価が上がりづらい「ディスインフレ」的な環境では、トップラインを飛躍的に伸ばせる企業が相対的に少なく、それ自体が差別化要素になりやすかった。

しかし、「コロナ後」を本格的に見据え始めた市場では、こうした環境が一変。金利が上昇に転じ、インフレが加速する中では、成長への期待よりも、いかに実際の「利益」を確保できるかどうかが、株価の観点でも重要となっている。

GSでは世界経済や市場の行方に多大な影響を与える米長期金利について、今後5年は3%程度と、過去10年より高い水準を想定。こうした中では、以前より市場全体として株価が上がりづらい一方、ボラティリティ(変動)は激しくなりやすいという。

GS証券の建部和礼日本株ストラテジストは「グロース株かバリュー(割安)株か、どの国や地域で事業を展開しているか、といった単純な切り口は以前ほど重要ではない」と指摘する。では、もっと重視すべきポイントとは何だろうか。

次ページでは、その内容に加え、今後5年の日本株投資を考える上で押さえるべきキーワード、さらには、日経平均株価「2026年4万円」シナリオの根拠まで一挙に明らかにしていこう。

前出の建部氏が、相場の新サイクルにおいて重要と考えるのは、「世の中のニーズを満たしながら成長できる企業なのかどうか」というポイントだ。これが持続的に利益を出せるかどうかにも直結し、投資家が銘柄を選別する上で厳しく問われていくことになる。

加えて、今後5年の株式投資を考える上で、念頭に置いておくべきいくつかの重要なキーワードがある。

以前から脱炭素とDXが

市場の二大キーワード

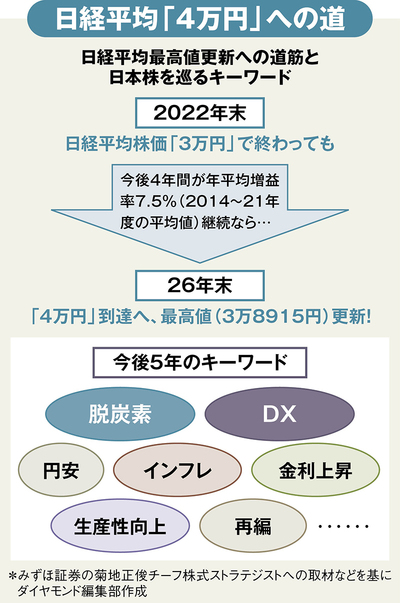

まず、足元の1ドル=135円程度まで、年明け以降一気に20円ほども進んだ「円安」だ。米連邦準備制度理事会(FRB)が利上げに動く一方、日本銀行は金融緩和を継続する方針を示しており、金融政策の方向性の違いから、今後も日米金利差は拡大する可能性が十分ある。円相場は中長期的に、一段安も取り沙汰されているのだ。

さらに、ロシアのウクライナ侵攻で弾みがついた原油や穀物などの「資源高」。これが大きく作用しているほか、コロナ禍からの経済再開に伴うサプライチェーンの混乱などが影響し、国内外で歴史的水準の「インフレ」が進行中だ。

FRBがインフレ退治に向けた利上げに動いていることもあり、特に世界経済へ大きな影響を及ぼす米国債の「金利上昇」も新潮流として浮上している。

さかのぼれば、コロナ禍以前から「脱炭素」と「デジタルトランスフォーメーション(DX)」も、長らく市場の二大キーワードとなっている。人口減少が進む中で「生産性向上」や、産業の「再編」も引き続き、日本株のテーマであり続けるだろう。

こうした流れも踏まえ、人気ストラテジストとして知られるみずほ証券の菊地正俊チーフ株式ストラテジストは、日経平均株価で見ると「26年には4万円に達しても決しておかしくない」と話す。

というのも、22年末の日経平均が3万円ちょうどで終わったとして、今後4年間が年7.5%(14~21年度の年平均増益率)の増益を達成できれば、26年末に日経平均は4万円に到達。1989年末に付けた史上最高値(3万8915円)を超えることになるのだ。

日本“経済”は相変わらず低成長にあえいでいるが、それと日本“株”の動きは今や、ほとんど別物と考えてもいい。何しろ、グローバル展開する企業も多く、日本企業はこの数年で着実に「稼ぐ力」の地力を向上させてきた。菊地氏はこの先数年で、「日本経済と企業収益のデカップリング(分離)は一段と進むだろう」と話す。

とはいえ、4万円に達したとしても、“せいぜい足元の1.5倍”に過ぎない。ところが、市場には、テンバガー(10倍株)と呼ばれるような株価の大化けを実現してきた企業も数多く存在する。

つまり、日本株全体は相場上昇が見込めるとしても、それぞれの銘柄ごとに業績や株価の二極化は不可避。冒頭の新たなサイクルを考えても、今後は銘柄選別の良しあしが一段と重要になることは間違いない。

13業400社の5年後の業界地図で

給料・再編・株価がわかる!

『週刊ダイヤモンド』7月9日号の第1特集は「13業種400社 5年後の業界地図」です。

ITベンダー、金融、半導体、医薬品、精密、電子部品…。特集では13業界400社の未来とともに、5年先に大化けが期待できそうな日本株と米国株、そして10倍株候補生も紹介しています。

Part1では、「成長株」「増配株」「割安株」などそれぞれの視点で、有望と考えられる日本株計200銘柄をランキング。さらに、軟調な相場付きの中、長い目で見れば押し目が到来したと考えられる優良な米国株10銘柄を厳選しています。その上で、Part2では注目13業界にSaaS(ソフトウエア・アズ・ア・サービス)を加えた各業界の行方を大展望。

今後5年の各業界の業界天気予報に加え、円安・資源高・インフレ・金利上昇の新トレンドが業績や株価にどう影響するかを示しました。さらに、予測利益や年収動向、収益性までも一覧に。Part3では業界地図の特別編として、士業・コンサルティング・塾業界の将来を展望。DXに沸くコンサル、塾業界の生き残り戦略などを分析しました。

延べ400社の「5年後」を定量、定性の両面から徹底分析。各企業の「給料・再編・株価」の行方をあぶり出し、投資のみならず、働くビジネスパーソンの参考になる情報が満載ですので、ぜひお役立ていただければ幸いです。