銀行に殺到する融資要請

「新常態」で生き残る企業はどこだ

緊急事態宣言は解除されたが、経済が新型コロナウイルスのまん延前に戻るかどうかは不透明だ。感染拡大の第2波、第3波が予想されており、どのように終息するか誰にも分からない不気味さがある。外出自粛の流れが続き、これまでの消費や生産活動が大きく変わるニューノーマル(新常態)の世界が到来する。

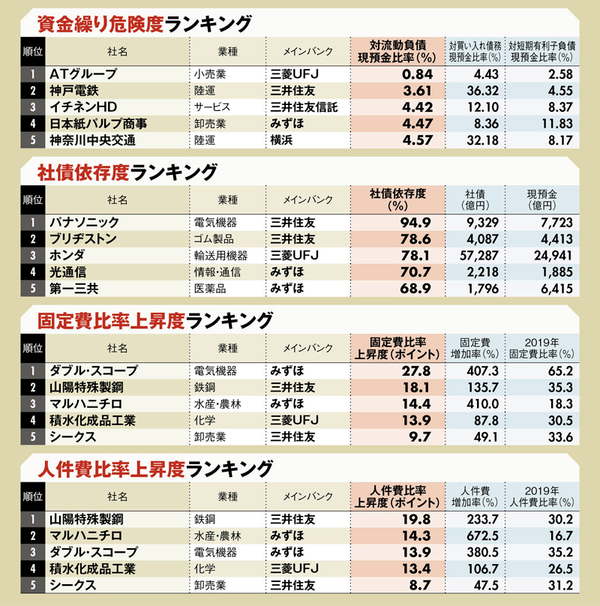

「封鎖」と「自粛」の連鎖が世界中の消費を蒸発させ、窮した経営者が銀行に列を成している。銀行はコロナ危機の最前線の現場なのだ。銀行融資先危険度ランキングは、新常態への変化を意識して業績、資金繰り、資金調達、固定費・人件費の四つの考え方に基づき設計した。九つの視点があり、表でそれぞれの上位5社を示した。

今までの常識が通用しないコロナ危機

安定企業もリスク内包

例えば、資金繰り危険度ランキングで2位となったのは対流動負債現預金比率が3.61%にとどまる神戸電鉄。通常であれば鉄道会社は日銭が入る商売で、手元に多くの現金を抱える必要はない。だが、人の流れが細る世界では経営が揺らぐ可能性も出てくる。

固定費比率・人件費比率上昇度でそれぞれ3位、2位となったマルハニチロもそうだ。食品は不況時でも安定したビジネスというのは常識だった。だが、飲食店向けの販売が落ち込んだままの状態が続けば、収益はどうなってしまうだろうか。

社債依存度の上位を見ると、いずれも優良企業ばかりだ。こうした企業がすぐ危機に陥る恐れがあると主張したいわけではない。

ただ、名門企業とされながら社債依存度を高め、銀行と疎遠になったシャープは、銀行との意思疎通が遅れたこともあり、経営悪化で外資の軍門に下った。今後コロナ禍で市場が動揺した際に、社債市場からの資金調達が難しくなるリスクは念頭に置いた方がよい。

まだ企業側にも自覚症状があまりなく、顕在化していない将来の危機をあぶり出すために九つのランキングがある。一つより二つ、二つより三つランクインする方が潜在的なリスクは高いはず。こうした観点から3メガバンクの大口融資先を診断した。

九つのランキングで100位以内に入った回数が多い順に、同じ回数の場合は借入金額が大きい企業を上位として並べている。帝人やスズキ、武田薬品工業や三井化学、神戸製鋼所や日本航空といった企業が各メガバンクの融資先リストの上位に顔を出している。

コロナ禍の行方が定まらず、企業の売上高が消失する世界で、与信を判断することは極めて難しい。だが、企業は銀行の助けを必要としている。

こうした企業のリスクをどのように評価し、メインバンクとして寄り添っていくのか。難しいかじ取りを迫られるが、銀行の存在意義が今ほど問われている時代はないだろう。

「貸し出しバブル」到来の銀行

資金繰り難で追い込まれる企業

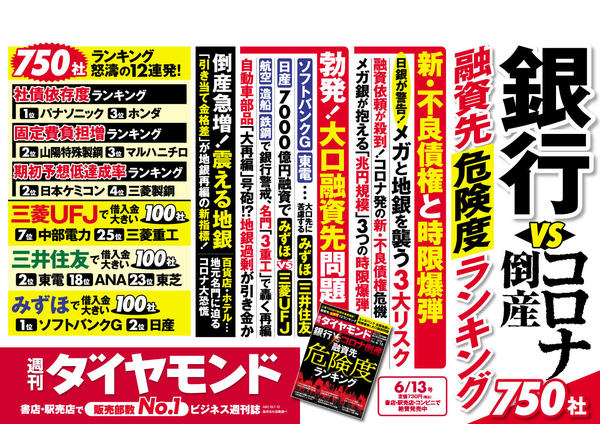

『週刊ダイヤモンド』6月13日号の第1特集は、「銀行vsコロナ倒産」です。

資金需要の低迷に苦しんでいた銀行に「貸し出しバブル」到来した格好です。ただ、せっかく貸しても、その企業が倒れてしまえば不良債権になってしまいます。その危険性はないのでしょうか。

Part1では、三菱UFJフィナンシャル・グループなどメガバンクが内包するリスクについて、日銀が指摘した三つの観点から分析しました。

Part2は、メガバンクの大口融資先に対する懸念をレポートしました。日産自動車やソフトバンクグループ、東京電力、造船・重機の名門企業です。彼らの浮沈は、メガバンクの経営にも影響を及ぼします。

Part3は、中堅中小企業を顧客に持つ地方銀行の今後の見通しについてです。再編だけではなく、公的資金注入の可能性も出てきている中で、今後の帰趨を占います。

Part4は、「銀行融資先危険度ランキング」です。九つの指標を使って企業の財務脆弱度をランキングしています。

新型コロナウイルスの感染拡大がメガバンク、地銀に与える影響を、渾身の取材でレポートした今特集を、是非ご一読いただければ幸いです。

(ダイヤモンド編集部 布施太郎、浅島亮子、新井美江子、重石岳史、清水理裕、竹田孝洋、田上貴大、中村正毅)