「うそだろ!?」──。建設業界のマッチングサービスなどを手掛けるローカルワークスの清水勇介代表は、同社ホームページの「お問い合わせ」用の代表アドレスに送られてきた一通のメールに目を疑った。

メールの送り主は、売上高1兆2000億円超の住宅大手、住友林業。そんな雲の上の存在が、社員数わずか20人ほどのベンチャーに「協業」を申し出てきたのだ。

一般的に、出資や協業の提案は、金融機関や人脈を通じて接点を探るもの。それが、ホームページ掲載の代表アドレスに直接連絡するというのは、あまりにも愚直であるが、同時に、熱意を感じるに十分な〝ラブレター〟だった。

昨年4月、ローカルワークスは、住林と複数のベンチャーキャピタル(VC)などから2億円を超える資金調達を受けた。住林と顧客紹介や建設事業者データベースの活用で協業を図るなど交際は順調のようだ。

活況な「スタートアップ4.0」を支えているのは、このような大企業との資本と業務の提携だ。

スタートアップの情報データベースentrepediaを運営するジャパンベンチャーリサーチの調べによると、スタートアップと上場企業の事業提携件数は2018年、392件に上った。これは15年と比べて2倍以上の水準だ。

大企業をベンチャー投資へと突き動かす原動力。それは、ひとえに既存事業の行き詰まりからの脱却だ。

第4次産業革命といわれるように、目下あらゆる産業でデジタル化が進み、AI(人工知能)といった新技術やシェアリングエコノミーなどの既存ビジネスを覆すサービスが台頭している。

その潮流に、大企業はというと、しがらみや古い慣習から抜け出せず、変革が後手に回りがちだ。そんな「大企業病」への処方箋として目を付けたのが、先進性や行動力に富むベンチャーとのオープンイノベーションというわけだ。

加えて、ここ数年の景況感の高まりが背中を押している。内部留保が増え「カネ余り」になる中、その出口の一つとしてベンチャー投資に振り向けているのだ。

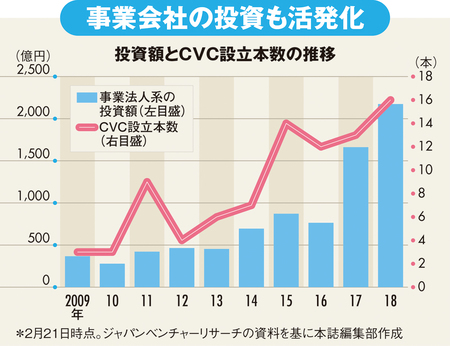

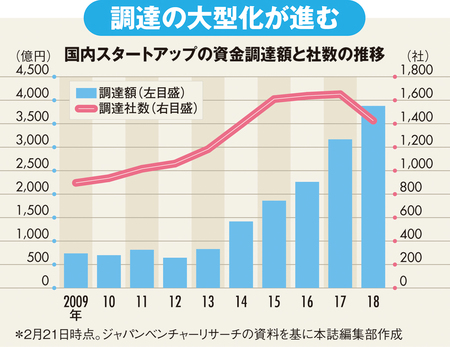

国内スタートアップの資金調達額は、いまや約4000億円にも上る。その半数を支える大企業の投資額も年々増加しており、大企業が母体のベンチャー投資会社であるコーポレートベンチャーキャピタル(CVC)も急増している(下図参照)。

12年以降、KDDIやヤフーなどの通信・インターネット系企業を先駆けとして、近年では朝日新聞社や電通といったメディア系、さらにはパナソニックやトヨタ自動車といった製造業や東日本旅客鉄道(JR東日本)などのインフラ系までもCVCに手を出している。超大手のレガシー企業から中小企業まで、さまざまなCVCが乱立している。

過剰投資に警戒感もCVCラッシュに隠れた問題点とは

片や、「このベンチャーブームは〝バブル〟。いつか必ずはじける」。当然、そう警鐘を鳴らすVC関係者も少なくない。ブームを支えるのが大企業であるが故の問題点があるからだ。

その一つ目は、価格をつり上げがちになるということだ。大企業は普通の投資家とは異なり、投資先が成長することで得られる金銭的なリターンだけを期待しているわけではない。事業におけるシナジーも求める。故に、投資先企業の価値を高く見積もり、多額の出資金をつぎ込む傾向がある。それが全体的な出資額の相場を上げているのだ。

その証左として気になるのが、一部の優良なベンチャーに出資が集中していることだ。上図の通り、スタートアップの資金調達額は急増しているものの、社数自体は横ばいか微減。つまり、1社当たりの調達額が上昇している。もちろん、大型調達の利点はあるものの、調査と目利きの能力は低いが、高い金額をつぎ込む大企業の存在が透けて見える。

また、二つ目の問題は、投資が大企業の経営環境に左右されやすいことだ。成果が見えづらいベンチャー投資は、大企業の業績が悪化したときに真っ先に切られる可能性がある。特に昨年来、米中関係の悪化などで、マクロ経済は不安定な状態が続いており、業績を見通しづらいことが不安要素を増している。

また、CVC自体も設立ラッシュを迎えてはや数年がたった。多くのCVCで当初もくろんだ成果が実際に出ているのか、検証されるタイミングにも突入する。

PwCアドバイザリーの青木義則氏の調査によれば、大企業が自社のCVC運用について、設立直後は8割が順調だと答えた。だが、設立3年以降に限ってみると、5割程度まで落ち込むという。

これは、CVCが長期的な成果を出すことの難しさを表している。「危機感が強く、腰を据えてCVCに取り組もうとする企業はいいが、そうでない企業は今後撤退する例も出てくるだろう」(青木氏)。

世界経済の停滞でベンチャーブームは終わりを迎えるか

一方で、こうしたバブル崩壊論に対し、多くのVC関係者が、大企業がカネを出すという潮流自体は変わらないと断言する。それは、現在のCVCは、大企業が余ったカネで行う「お遊び」ではなく、イノベーションを求める内発的な動機で行われているからだ。

JR東日本スタートアップの柴田裕代表は「CVCが果たす役割は継続投資。リターンだけを求めないからこそ、社会貢献といった視点で投資できる」と強調する。

加えて、バブルという見方に対しても、「シリーズA以降(ある程度成長した段階での資金調達)では、確かにCVCなどが取り合いになっている印象だが、シード期(創業初期)のベンチャーではまだまだカネは足りていない」とCoral Capitalの澤山陽平氏。

金融業や保険業などのライセンス産業にもベンチャーの裾野が広がる中、多額の初期投資が必要な例も増えている。シード期における調達額の巨大化は自然な流れでもあり、ステージによってそのバブル感は異なるというのだ。

かつて2000年代に、大手電機メーカーを中心としたCVCの先駆的なブームがあった。だが、その後、景気後退や大企業側のベンチャーに対する無理解などもあり、十分なトレンドに成長できず消滅した。

しかし、いまや大企業の意識も大きく変化している。このブームが続くかどうか、19年はその真価が問われる年になる。

カネとヒトから読み解くベンチャーブームの真贋

『週刊ダイヤモンド』2019年4月6日号の第1特集は「スタートアップ4.0」です。

日本はいま「第4次ベンチャーブーム」を迎えています。「カネ」と「ヒト」の両面において以前のブームとは中身が様変わりしました。

カネの面の主役は、大企業です。自己変革ができない大企業が、イノベーションをベンチャーに求め、多額のカネをベンチャーに投資しているのです。足元で約4000億円にも上る巨大マーケットとなったベンチャー市場に、「これはバブルだ」という声もありますが、その実態をデータと取材で詳らかにしていきます。

ヒトの面では、かつて成功した起業家たちが、エンジェル投資家として若手世代を支援する人脈の継承が起きています。加えて、成長したメガベンチャーが、新たな起業家の輩出工場へと変化しました。「千葉道場」「家入一門」に代表されるエンジェル投資家のエコシステムや、サイバーエージェント・グリーなどの企業の“卒業生”を、大図版で徹底解剖します。

そして、上場ベンチャー300社を対象に、時価総額成長率や配当度など8つの指標で徹底的なランクングを作成しました。成長して上場したベンチャーの「その後」を財務データ追います。

日本の経済を変革するベンチャーの最新動向をまとめた1冊。ぜひご一読ください。